¿Qué es el Régimen Simplificado, el Régimen Común y el Régimen Especial?

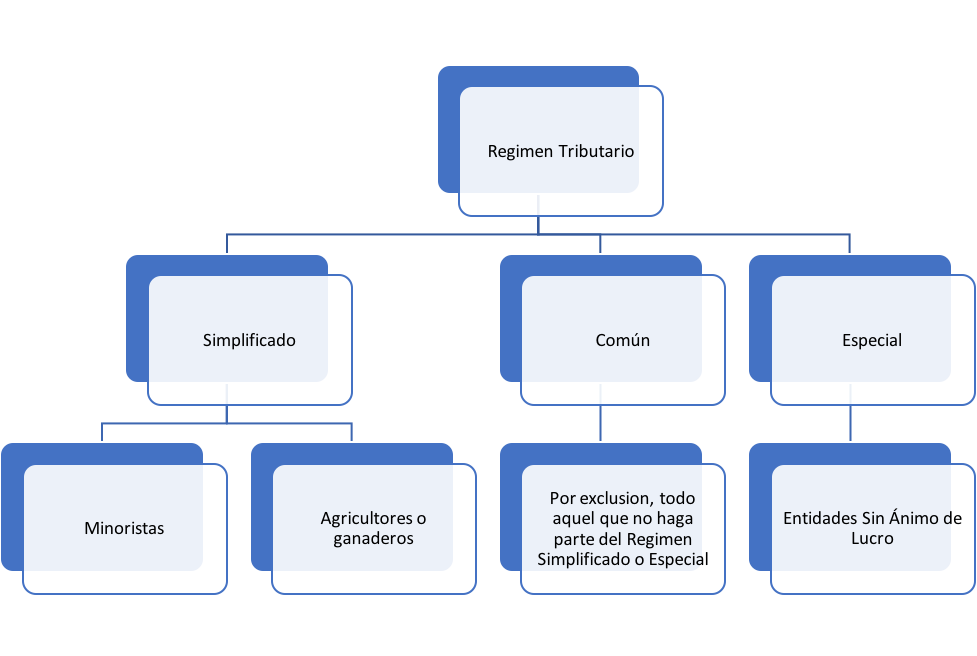

El sistema Tributario en Colombia, se encuentra dividido en tres regímenes a saber:

- El Régimen Común, el cual es la regla general respecto del régimen al que se debe someter el contribuyente.

- Régimen Simplificado que cobija a los minoristas y al sector agrícola y ganadero.

- Régimen Especial donde se encuentran comprendidas las Entidades Sin Ánimo de Lucro.

El sistema Tributario en Colombia, actualmente se divide en tres regímenes a saber: el Régimen Común- en el cual están todos aquellos que están excluidos de los otros dos-, un Régimen denominado “Especial”, del cual hacen parte las Entidades Sin Ánimo de Lucro como lo son las Fundaciones, las Asociaciones y las Corporaciones y finalmente el Régimen Simplificado del cual nos ocuparemos a continuación.

En la actualidad Colombia se encuentra atravesando una etapa de transición respecto de la implementación de la Factura Electrónica, es por eso que es necesario tener en cuenta que actualmente el único régimen respecto del cual se encuentra establecida la obligación de emitir esta modalidad de factura, es el Régimen Común, el cual aplica sobre el IVA (Impuesto sobre las ventas) y el impuesto de industria y comercio, por lo que toda transacción que el contribuyente (que no sea entidad sin ánimo de lucro, agricultor, ganadero o minorista) realice deberá facturarse por medio de la modalidad de Factura electrónica, observando los plazos instaurados en la ley para acoger esta modalidad.

Régimen tributario especial

¿Qué es el régimen simplificado, régimen común y régimen especial?

El sistema Tributario en Colombia, actualmente se divide en tres regímenes a saber: el Régimen Común- en el cual están todos aquellos que están excluidos de los otros dos-, un Régimen denominado “Especial”, del cual hacen parte las Entidades Sin Ánimo de Lucro como lo son las Fundaciones, las Asociaciones y las Corporaciones y finalmente el Régimen Simplificado del cual nos ocuparemos a continuación.

Como punto de partida, debemos tener en cuenta que el régimen simplificado en materia tributaria se aplica únicamente para los impuestos de IVA (Impuesto Sobre las Ventas) y el impuesto de Industria y Comercio.

Como punto de partida, debemos tener en cuenta que el régimen simplificado en materia tributaria se aplica únicamente para los impuestos de IVA (Impuesto Sobre las Ventas) y el impuesto de Industria y Comercio.

En primer lugar y teniendo en cuenta lo anterior, debemos remontarnos al origen de esta forma de tributación. En este sentido, el impuesto de Industria y Comercio tiene su origen en los permisos que eran emitidos por los reyes y los señores feudales para que los habitantes pudiesen desarrollar su oficio. Años más tarde y particularmente en el caso colombiano, los impuestos que dieron origen al impuesto de Industria y Comercio fueron “La Contribución de Patentes”; “El Subsidio al Comercio” y “El impuesto de Patentes”.

En segundo lugar, debemos resaltar que éste es un régimen tributario de carácter especial, que tiene como finalidad que las personas que hacen parte de este régimen tengan ciertas facilidades a la hora de hacer el pago de impuestos que les corresponde como responsables del régimen.

En tercer lugar, y siguiendo la línea del Estatuto Tributario vigente (Decreto 624 de 1989 y modificado por la Ley 1819 de 2016), este Régimen se les aplica a aquellas personas naturales que sean comerciantes o artesanos, que sean minoritarios o detallistas- es decir, todos aquellos que venden sus productos o servicios-, o que sean agricultores o ganaderos, siempre y cuando sus ventas estén gravadas con la tarifa general del 10%.

Requisitos y Obligaciones Régimen Especial

Sin embargo, para poder hacer parte de este Régimen según el estatuto tributario, se deben cumplir las siguientes condiciones:

- Que el año anterior hubiesen tenido ingresos brutos por dichas actividades, inferiores a 3.500 UVT (Unidad de Valor Tributario)- que para el 2018 es un valor máximo de $ 116.046.000-.

- Que tengan máximo un establecimiento de comercio, oficina, sede, local o negocio donde desarrollen su actividad. En este caso es importante recordar que un establecimiento de comercio es según la legislación mercantil, un conjunto de bienes que está destinado al cumplimiento de la empresa y que, a su vez, la empresa es toda actividad para producción, prestación de bienes y servicios respectivamente, entre otras.

- Que, en el establecimiento de comercio, oficina, sede, local o negocio las actividades que se desarrollen, no sean bajo la modalidad de franquicia, concesión, regalía, autorización o cualquier otro sistema que implique la explotación de intangibles.

- Que no sean usuarios aduaneros, que son aquellos que se dedican a la importación o exportación de bienes-.

- Que, en el año inmediatamente anterior, ni en el año en curso, no hayan celebrado contratos de venta de bienes y/o prestaciones de servicios gravados por valor individual, igual o superior a 3.500 UVT- que para el 2018 es un valor máximo de $ 116.046.000-.

- Que el monto de sus consignaciones bancarias, depósitos o inversiones financieras durante el año inmediatamente anterior o durante el año respectivo no supere las 3.500 UVT - que para el 2018 es un valor máximo de $ 116.046.000-.

Sin embargo y una vez expuestos los anteriores criterios que el Estatuto Tributario vigente establece para ser responsable en el Régimen Simplificado, es importante rescatar, que existe la posibilidad excepcional de que los responsables del Régimen Simplificado celebren contratos de venta de productos o prestación de servicios gravados por valor individual y superior a los 3.500 UVT, caso en el cual deberá inscribirse previamente en el Régimen Común.

Requisitos y Obligaciones Régimen Simplificado

En cuarto lugar, es menester analizar las obligaciones que surgen como consecuencia de la relación tributaria, en este caso la del régimen simplificado a continuación:

- El responsable debe inscribirse en el RUT (Registro Único Tributario), ante la DIAN (Dirección de Impuestos y Aduanas Nacionales), del lugar donde se ejerzan las actividades y obtener el NIT (Número de Identificación Tributaria), esto dentro del plazo de 2 meses siguientes al inicio de la operación.

- Siempre se debe entregar en la primera venta o prestación de servicios una copia del registro, en caso de que el adquirente del bien o servicio no haga parte del Régimen Simplificado.

- Todos los responsables del Régimen Simplificado deben exhibir en un lugar visible del establecimiento de comercio, oficina, sede, local o negocio la inscripción al RUT (Registro Único Tributario) y al Régimen Simplificado, con el fin de dar a conocer la pertenencia a dicho régimen pues este es un régimen de carácter específico.

- Cumplir con los sistemas de control, a esto se refiere a que la DIAN (Dirección Nacional de Impuestos y Aduanas), puede establecer sistemas de control para las actividades productoras de renta. En caso de que estos no sean implementados por el responsable luego de los 3 meses en que se ordena que sean dispuestos, la sanción consagrada en el Estatuto Tributario es la clausura del establecimiento.

- Tener un documento que soporte las operaciones con todos aquellos que sean responsables del Régimen Simplificado.

En quinto lugar y siguiendo el orden que hasta el momento se mantiene; corresponde ahora hablar sobre las ventajas de pertenecer a este Régimen.

Frente a esto, los responsables de este Régimen no requieren presentar declaraciones de IVA (Impuesto sobre las Ventas), lo cual tiene una gran ventaja en lo relativo al tiempo que implica preparar la declaración y la presentación.

Por otro lado, tampoco requiere que se presente la declaración de Retención en la Fuente, ya que no es agente retenedor de impuestos.

Requisitos y Obligaciones Régimen Común

En sexto lugar, corresponde abordar un tema muy importante en este caso, teniendo en cuenta que al ser éste un Régimen de carácter particular, pueden darse casos en los que aquellos responsables que hagan parte del Régimen Común decidan, en virtud de beneficios en el tratamiento tributario; cambiarse del Régimen Común al Régimen Simplificado. Para ello, deben cumplirse un requisito el cual hace referencia a que el responsable del Régimen Común demuestre y acredite que en los últimos tres (3) años fiscales anteriores se cumplieron con todos los requisitos consagrados en el artículo 499 del Estatuto tributario:

- Que el año anterior hubiesen tenido ingresos brutos por dichas actividades, inferiores a 3.500 UVT (Unidad de Valor Tributario)- que para el 2018 es un valor máximo de $ 116.046.000-.

- Que tengan máximo un establecimiento de comercio, oficina, sede, local o negocio donde desarrollen su actividad. En este caso es importante recordar que un establecimiento de comercio es según la legislación mercantil, un conjunto de bienes que está destinado al cumplimiento de la empresa y que, a su vez, la empresa es toda actividad para producción, prestación de bienes y servicios respectivamente, entre otras.

- Que, en el establecimiento de comercio, oficina, sede, local o negocio las actividades que se desarrollen, no sean bajo la modalidad de franquicia, concesión, regalía, autorización o cualquier otro sistema que implique la explotación de intangibles.

- Que no sean usuarios aduaneros, - aquellos que no sean ni importadores ni exportadores de bienes-.

- Que, en el año inmediatamente anterior, ni en el año en curso, no hayan celebrado contratos de venta de bienes y/o prestaciones de servicios gravados por valor individual, igual o superior a 3.500 UVT- que para el 2018 es un valor máximo de $ 116.046.000-.

- Que el monto de sus consignaciones bancarias, depósitos o inversiones financieras durante el año inmediatamente anterior o durante el año respectivo no supere las 3.500 UVT - que para el 2018 es un valor máximo de $ 116.046.000-.

En cuanto al séptimo punto, es menester indicar que la DIAN (Dirección de Impuestos y Aduanas Nacionales), puede en cualquier tiempo reclasificar de oficio a aquellos responsables que se encuentren en el Régimen Simplificado y pasarlos al Régimen Común.

A manera de conclusión, creemos que este Régimen Simplificado tiene un gran espectro en cuanto a las ventajas en materia de tributación, sobre todo para aquellas microempresas, pequeñas y medianas que comienzan su etapa productiva; esto por otro lado favoreciendo a los emprendimientos que, desde hace unos años, se han consolidado como fuente de empleo y de tributación.